En el ámbito de la declaración de renta, muchos padres se preguntan cómo incluir a sus hijos en este proceso. Saber cómo hacerlo correctamente puede resultar confuso y generar dudas sobre los beneficios fiscales que pueden obtenerse. Por eso, en este contenido, te brindaremos consejos y recomendaciones para incluir a tu hijo en la declaración de renta de manera adecuada. Desde la documentación necesaria hasta las deducciones y créditos a los que podrías tener derecho, aquí encontrarás información valiosa para maximizar tus beneficios fiscales y garantizar el cumplimiento de tus obligaciones tributarias. ¡Comencemos!

Inclusión de hijo en declaración

La inclusión de un hijo en la declaración es un procedimiento necesario para asegurar que se reconozca legalmente la existencia y dependencia de un hijo en la unidad familiar. Esta inclusión tiene implicaciones en diferentes aspectos, tanto económicos como legales.

En primer lugar, la inclusión de un hijo en la declaración permite a los padres acceder a beneficios fiscales y deducciones específicas relacionadas con los gastos y cuidados de los hijos. Estos beneficios pueden incluir deducciones por gastos educativos, deducciones por cuidado de niños o beneficios familiares.

Además, la inclusión de un hijo en la declaración también puede tener implicaciones en la pensión alimenticia en caso de separación o divorcio. Al incluir al hijo en la declaración, se establece legalmente la dependencia económica del hijo respecto a los padres, lo cual puede influir en la determinación de la pensión alimenticia.

Es importante tener en cuenta que la inclusión de un hijo en la declaración requiere de cierta documentación y trámites legales. Generalmente, se debe presentar el certificado de nacimiento del hijo para demostrar su existencia y parentesco con los padres. También es posible que se requiera presentar documentación adicional, como el libro de familia o cualquier otro documento que acredite la custodia o tutela del hijo.

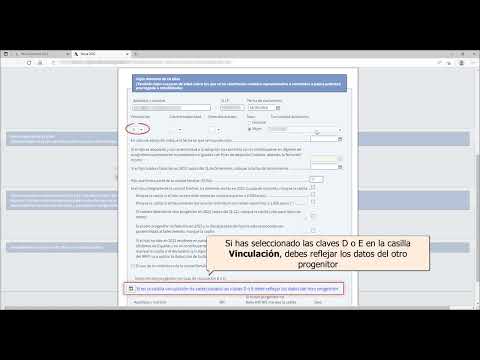

La inclusión de un hijo en la declaración debe realizarse de manera correcta y precisa. Es importante verificar que todos los datos relacionados con el hijo estén correctamente ingresados en la declaración, incluyendo su nombre completo, fecha de nacimiento y número de identificación fiscal si corresponde.

En algunos casos, puede haber situaciones especiales que requieran de trámites adicionales. Por ejemplo, en el caso de hijos adoptados o hijos con discapacidad, es posible que se requieran documentos específicos o beneficios adicionales.

Deducción por hijo en la declaración de la renta

La deducción por hijo en la declaración de la renta es un beneficio fiscal que permite a los contribuyentes reducir su carga impositiva en función de los gastos y responsabilidades económicas que conlleva tener hijos. Esta deducción se aplica en muchos países, incluyendo España, y tiene como objetivo apoyar a las familias en la crianza y educación de sus hijos.

Para poder beneficiarse de esta deducción, es necesario cumplir una serie de requisitos establecidos por la ley. En primer lugar, es necesario tener hijos menores de 25 años que convivan con el contribuyente y que sean dependientes económicamente de él. Además, el contribuyente debe tener la custodia legal de los hijos o, en caso de divorcio o separación, debe tener asignada la guarda y custodia de los mismos.

Esta deducción puede ser aplicada tanto en la declaración individual como en la declaración conjunta, en el caso de matrimonios o parejas de hecho. En la declaración individual, el contribuyente puede deducir una cantidad fija por cada hijo, mientras que en la declaración conjunta se pueden deducir cantidades adicionales en función de la renta y el número de hijos.

Es importante tener en cuenta que la deducción por hijo es compatible con otras deducciones y beneficios fiscales, como la deducción por maternidad, la deducción por familia numerosa, o la deducción por discapacidad. Sin embargo, es necesario tener en cuenta los límites establecidos por la ley y asegurarse de que se cumplen todos los requisitos necesarios para poder beneficiarse de estas deducciones.

Para poder aplicar la deducción por hijo en la declaración de la renta es necesario presentar los documentos y justificantes que acrediten la situación familiar y económica del contribuyente, así como los gastos relacionados con la crianza y educación de los hijos. Estos documentos pueden incluir el libro de familia, el certificado de empadronamiento, los recibos de gastos relacionados con la educación de los hijos, entre otros.

Declaración de renta: Individual vs conjunta

La declaración de renta es un proceso obligatorio en el que los contribuyentes informan al gobierno sobre sus ingresos y gastos para determinar el monto de impuestos que deben pagar. Existen dos opciones para presentar la declaración de renta: de forma individual o de forma conjunta.

Declaración de renta individual: En este caso, cada persona presenta su propia declaración de renta de manera independiente. Esto significa que cada individuo debe reportar sus ingresos, deducciones y créditos fiscales de forma separada. Es importante tener en cuenta que si una persona está casada, puede presentar su declaración de renta de forma individual incluso si su cónyuge presenta una declaración conjunta.

Al presentar la declaración de renta de forma individual, cada persona es responsable de sus propios ingresos y gastos. Esto implica que cada uno debe calcular su propia carga tributaria y pagar los impuestos correspondientes. Además, cada individuo puede reclamar deducciones y créditos fiscales que sean aplicables a su situación personal.

Declaración de renta conjunta: En este caso, los cónyuges presentan una declaración de renta conjunta en la que combinan todos sus ingresos, deducciones y créditos fiscales. Esto implica que ambos cónyuges son responsables de la declaración y deben informar sobre todos los ingresos y gastos de la pareja.

La declaración de renta conjunta puede ser beneficiosa en algunas situaciones. Por ejemplo, si uno de los cónyuges tiene ingresos significativamente más altos que el otro, puede haber ventajas fiscales al combinar los ingresos y reclamar ciertas deducciones y créditos fiscales. Además, la tasa impositiva puede ser más baja para las parejas que presentan una declaración conjunta en comparación con las personas solteras.

Sin embargo, también existen algunas desventajas en la presentación conjunta de la declaración de renta. Por ejemplo, ambos cónyuges son legalmente responsables de cualquier deuda o error en la declaración, incluso si uno de ellos no tuvo conocimiento o participación en la preparación de la misma. Además, si uno de los cónyuges tiene problemas fiscales, la otra persona también puede ser afectada.

Es importante tener en cuenta que la elección entre la declaración de renta individual y conjunta depende de la situación personal de cada contribuyente. Algunos factores a considerar incluyen los ingresos de cada cónyuge, las deducciones y créditos fiscales aplicables, y cualquier riesgo potencial asociado con la presentación conjunta.

Desgravación a los hijos

La desgravación a los hijos es un beneficio fiscal que permite a los padres deducir una parte de los gastos relacionados con el cuidado y educación de sus hijos en su declaración de impuestos. Este beneficio está diseñado para ayudar a aliviar la carga financiera de criar a los hijos y fomentar su desarrollo.

La desgravación a los hijos puede aplicarse a una serie de gastos, incluyendo los relacionados con la guardería y la educación. Esto incluye los gastos de guardería y cuidado infantil, como las cuotas de la guardería, los pagos a niñeras o cuidadores, e incluso los gastos de transporte relacionados con el cuidado de los hijos.

Además, los gastos de educación también pueden ser desgravados. Esto incluye los costos de matrícula y colegiatura de escuelas primarias y secundarias, así como los gastos de libros y material escolar. Es importante tener en cuenta que estos gastos deben estar relacionados directamente con la educación de los hijos y deben ser pagados por los padres para poder ser desgravados.

Para poder beneficiarse de la desgravación a los hijos, es necesario cumplir con ciertos requisitos. En primer lugar, los padres deben tener la custodia legal de los hijos y estos deben ser menores de edad. Además, los padres deben tener ingresos que les permitan beneficiarse de este beneficio fiscal.

Es importante destacar que la desgravación a los hijos puede variar según el país y la legislación fiscal vigente. Por lo tanto, es recomendable consultar con un asesor fiscal o experto en impuestos para entender las condiciones y requisitos específicos de cada caso.

¡No olvides incluir a tu hijo en tu declaración!