En el mundo de las finanzas y la adquisición de viviendas, la hipoteca fija es una de las opciones más populares y seguras. Sin embargo, muchos se preguntan cómo se calcula la cuota mensual de este tipo de préstamo hipotecario. En este artículo, exploraremos los diferentes factores que intervienen en el cálculo de la cuota de una hipoteca fija y cómo puedes obtener una estimación precisa para planificar tus finanzas de manera efectiva. Si estás considerando solicitar una hipoteca fija o simplemente estás interesado en aprender más sobre este tema, ¡sigue leyendo!

Calcular mensualidad hipoteca fija

Calcular la mensualidad de una hipoteca fija es un proceso esencial para poder planificar adecuadamente los pagos que se deben realizar durante la vida del préstamo hipotecario.

La mensualidad de una hipoteca fija se calcula teniendo en cuenta varios factores clave, como el capital prestado, el plazo de amortización y el tipo de interés fijo acordado con el banco.

El primer paso para calcular la mensualidad es determinar el capital prestado, es decir, la cantidad de dinero que se ha solicitado al banco para la compra de la vivienda. Este capital será el punto de partida para el cálculo de los pagos mensuales.

El segundo paso es determinar el plazo de amortización de la hipoteca. Este plazo se refiere al período de tiempo en el que se realizarán los pagos mensuales para devolver el préstamo. Normalmente, el plazo de amortización de una hipoteca fija puede variar entre 15 y 30 años, aunque puede haber otras opciones disponibles.

Una vez determinado el capital prestado y el plazo de amortización, se debe tener en cuenta el tipo de interés fijo acordado con el banco. El tipo de interés fijo implica que la tasa de interés se mantendrá constante durante toda la vida del préstamo, lo que brinda seguridad al prestatario al conocer exactamente cuánto pagará cada mes.

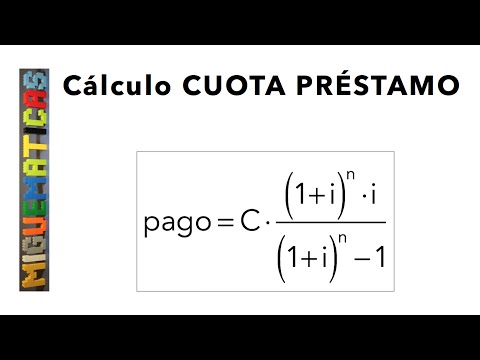

El cálculo de la mensualidad de una hipoteca fija se puede realizar utilizando una fórmula matemática llamada “fórmula de la cuota fija”. Esta fórmula tiene en cuenta el capital prestado, el plazo de amortización y el tipo de interés fijo para determinar el importe mensual a pagar.

Al calcular la mensualidad, es importante tener en cuenta otros gastos asociados a la hipoteca, como los seguros obligatorios y los impuestos, que pueden afectar el importe total a pagar cada mes.

Es recomendable utilizar herramientas en línea o programas de cálculo de hipotecas que faciliten el proceso de determinar la mensualidad. Estas herramientas permiten ingresar los datos necesarios y obtienen automáticamente el importe exacto a pagar cada mes.

Calculando la cuota de un crédito hipotecario

Calcular la cuota de un crédito hipotecario es un proceso fundamental para aquellos que desean adquirir una vivienda mediante un préstamo. Esta cuota representa el monto mensual que se debe pagar al banco o entidad financiera para ir amortizando el préstamo y los intereses asociados.

Para calcular la cuota de un crédito hipotecario, es necesario tener en cuenta varios aspectos:

1. Monto del préstamo: Es el valor total del préstamo solicitado al banco. Este monto puede variar según el valor de la vivienda y el porcentaje de financiamiento que se acuerde con la entidad financiera.

2. Tasa de interés: Es el porcentaje que se aplicará sobre el monto del préstamo para calcular los intereses que se deben pagar. La tasa de interés puede ser fija o variable, y puede variar según el plazo del préstamo y las condiciones del mercado.

3. Plazo del préstamo: Es el tiempo acordado para pagar el crédito hipotecario. El plazo puede ser de varios años, generalmente entre 15 y 30 años. A mayor plazo, menor será la cuota mensual, pero se pagarán más intereses a lo largo del tiempo.

4. Sistema de amortización: Existen diferentes sistemas de amortización para calcular la cuota de un crédito hipotecario. Los más comunes son el sistema de amortización francés y el sistema de amortización alemán. En el sistema francés, se paga una cuota constante que incluye una parte de capital y una parte de intereses, mientras que en el sistema alemán se paga una cuota de capital constante y los intereses varían.

Una vez que se tienen en cuenta estos aspectos, se puede proceder a calcular la cuota del crédito hipotecario. Para ello, se utiliza la fórmula de la cuota fija:

Cuota = (Monto del préstamo * tasa de interés) / (1 – (1 + tasa de interés) ^ (-plazo del préstamo))

Esta fórmula permite obtener el monto mensual que se deberá pagar para amortizar el préstamo y los intereses asociados.

Es importante recordar que este cálculo es solo una estimación y que pueden existir otros costos adicionales, como seguros de vida o de daños a la vivienda, que deben ser considerados al momento de adquirir un crédito hipotecario.

Pago de hipoteca 150.000 euros, 20 años

El pago de una hipoteca de 150.000 euros durante un periodo de 20 años implica una serie de aspectos relevantes que es importante tener en cuenta. A continuación, se detallarán los aspectos más importantes relacionados con este tema.

1. Importe del préstamo: En este caso, el importe de la hipoteca es de 150.000 euros. Este es el monto que se solicita al banco o entidad financiera para adquirir una vivienda.

2. Tasa de interés: La tasa de interés es un factor crucial en el pago de una hipoteca. Esta tasa determina el costo que se pagará por el préstamo y puede variar según las condiciones del mercado y el perfil del solicitante. Es fundamental conocer y comparar las diferentes opciones disponibles antes de comprometerse con un préstamo hipotecario.

3. Plazo de amortización: En este caso, el plazo de amortización es de 20 años. Esto significa que el préstamo se pagará en cuotas mensuales durante este periodo. La duración del plazo de amortización puede influir en el monto de las cuotas mensuales.

4. Cuota mensual: El pago de una hipoteca implica el desembolso de una cuota mensual. Esta cuota incluye el capital prestado más los intereses correspondientes. El monto de la cuota mensual puede variar según la tasa de interés, el plazo de amortización y otros factores.

5. Seguro de vida y hogar: Al contratar una hipoteca, es común que se exija la contratación de un seguro de vida y un seguro de hogar. Estos seguros garantizan la protección del inmueble y del titular del préstamo en caso de imprevistos, como fallecimiento, invalidez o daños materiales.

6. Comisiones y gastos adicionales: Al solicitar una hipoteca, es importante tener en cuenta las comisiones y gastos adicionales que pueden estar asociados al préstamo. Estos pueden incluir comisiones de apertura, gastos de tasación, comisiones por cancelación anticipada, entre otros. Es recomendable analizar y comparar estas condiciones antes de tomar una decisión.

7. Revisión de la hipoteca: Durante el plazo de amortización de la hipoteca, es posible que se realicen revisiones periódicas de las condiciones del préstamo. Estas revisiones pueden implicar modificaciones en la tasa de interés, el plazo de amortización o el tipo de interés aplicado. Es importante estar informado y preparado para posibles cambios en las condiciones de la hipoteca.

Gastos de hipoteca de 100.000 euros

Los gastos de hipoteca son los costos adicionales que se deben tener en cuenta al solicitar un préstamo hipotecario de 100.000 euros. Estos gastos pueden variar según diferentes factores, como la entidad financiera, el tipo de interés, la duración del préstamo y la ubicación geográfica.

A continuación, se detallan los principales aspectos relacionados con los gastos de hipoteca de 100.000 euros:

1. Tasación: Uno de los primeros gastos a considerar es la tasación de la vivienda. Esta evaluación determina el valor de la propiedad y suele ser realizada por un tasador profesional. El costo de la tasación puede oscilar entre los 200 y 500 euros, dependiendo de la entidad y la ubicación.

2. Notaría: La firma del préstamo hipotecario debe ser realizada ante notario. Los honorarios notariales pueden representar una parte significativa de los gastos de hipoteca, oscilando entre el 0,1% y el 0,5% del importe del préstamo. En el caso de una hipoteca de 100.000 euros, esto supondría entre 100 y 500 euros.

3. Registro de la propiedad: Para inscribir la hipoteca en el Registro de la Propiedad, se deben abonar los correspondientes aranceles registrales. Estos gastos suelen ser proporcionales al importe del préstamo y pueden variar entre el 0,1% y el 0,5% del valor de la hipoteca.

4. Gestoría: En algunas ocasiones, es necesario contratar los servicios de una gestoría para llevar a cabo los trámites administrativos relacionados con la hipoteca. Estos gastos pueden rondar los 300 euros, aunque pueden variar según la entidad y la complejidad de los trámites.

5. Impuestos: Al formalizar una hipoteca, es necesario pagar los impuestos correspondientes. El impuesto más relevante es el Impuesto de Actos Jurídicos Documentados (IAJD), cuyo importe varía según la comunidad autónoma. Para una hipoteca de 100.000 euros, el IAJD podría representar alrededor de 1.500 euros.

Es importante tener en cuenta que estos son solo algunos de los gastos más comunes asociados a una hipoteca de 100.000 euros. Además de estos, pueden existir otros costos adicionales, como comisiones bancarias, seguros obligatorios o gastos de cancelación anticipada. Por tanto, es fundamental analizar detenidamente las condiciones y los costos asociados antes de firmar cualquier contrato hipotecario.

¡Calcula tu cuota y haz realidad tu sueño!